Bad Bank: Ποιες οι θέσεις των υποψηφίων

07:02 - 30 Νοεμβρίου 2017

Διαβάστε ακόμα: Y. Kedem: Με πλούσιο βιογραφικό ο νέος Γ.Δ. του Nicosia Mall

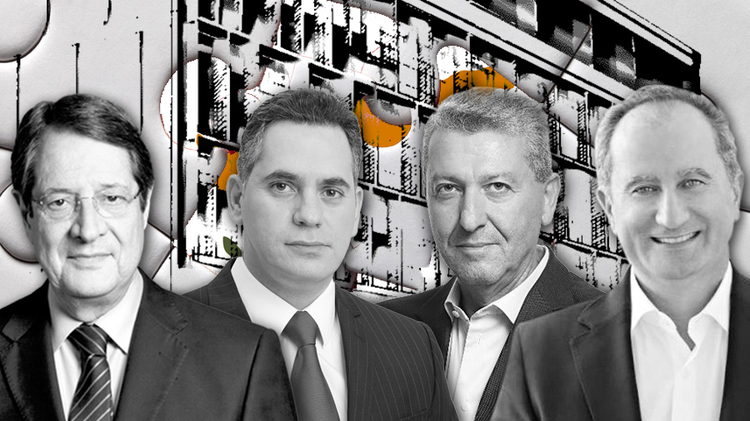

ΝΙΚΟΣ ΑΝΑΣΤΑΣΙΑΔΗΣ

Θετικό εργαλείο για αντιμετώπιση των ΜΕΔ από τα χρηματοπιστωτικά ιδρύματα θεωρεί ο Νίκος Αναστασιάδης τη δημιουργία ενός οργανισμού διαχείρισης περιουσιακών στοιχείων. Όπως επισημαίνει «τα ΜΕΔ είναι σίγουρα η μεγαλύτερη πρόκληση που αντιμετωπίζει η κυπριακή οικονομία και είναι κάτι που οι διεθνείς οίκοι αξιολόγησης και οι διεθνείς οργανισμοί τονίζουν σε κάθε έκθεση τους που αφορά την Κύπρο. Σίγουρα έχει επιτευχθεί σημαντική πρόοδος και τα χρηματοπιστωτικά ιδρύματα έχουν στελεχώσει τμήματα που εργάζονται για τον σκοπό αυτό. Ίσως όμως η πρόοδος που επιτεύχθηκε να μην ήταν η αναμενόμενη».

Σε ό,τι αφορά τη δομή ο Νίκος Αναστασιάδης σημειώνει πως «η δημιουργία φορέα για αντιμετώπιση των ΜΕΔ είναι μια πιθανή επιλογή που επιβάλλεται να εξεταστεί. Όπως όμως αναφέραμε και πιο πάνω, άποψη μας είναι ότι θα πρέπει να είναι ένας οργανισμός διαχείρισης περιουσιακών στοιχείων, χωρίς να έχει άδεια για τραπεζικές εργασίες. Αυτό θα μειώσει σε τεράστιο βαθμό τα απαιτούμενα κεφάλαια που θα χρειαστεί να επενδυθούν στον οργανισμό αυτό».

Για την χρηματοδότηση του φορέα ο κ. Αναστασιάδης υπογραμμίζει ότι «οι μέτοχοι του οργανισμού αυτού θα πρέπει πρώτα από όλα να είναι τα χρηματοπιστωτικά ιδρύματα που θα μεταφέρουν τα ΜΕΔ από τους ισολογισμούς τους. Επίσης θεσμικοί επενδυτές που θα ενδιαφέρονταν να επενδύσουν σε ένα τέτοιο οργανισμό και που θα έχουν τεχνογνωσία να προσφέρουν στη διαχείριση του. Το κράτος δύναται να συμμετάσχει στο μετοχικό κεφάλαιο του οργανισμού αυτού με κάποιο ποσοστό. Σε καμία περίπτωση όμως, δεν θα πρέπει το κράτος να συμμετέχει στη διαχείριση».

Για το σκοπό της σύσταση του Φορέα ο Νίκος Αναστασιάδης ξεκαθαρίζει πως οι υποχρεώσεις των δανειοληπτών θα παραμείνουν οι ίδιες. «Είτε τα δάνεια τους είναι σε εμπορικές τράπεζες ή χρηματοπιστωτικά ιδρύματα όπως είναι τώρα, είτε αυτά μεταφερθούν σε κάποιο οργανισμό διαχείρισης περιουσιακών στοιχείων που θα δημιουργηθεί για τον σκοπό αυτό. Η μεταφορά των δανείων δεν απαλλάσσει κάποιο δανειολήπτη από τις υποχρεώσεις του. Ούτε φυσικά κάποιος δανειολήπτης θα βρεθεί σε δυσμενέστερη μοίρα αν το δάνειο του μεταφερθεί από τράπεζα ή χρηματοπιστωτικό ίδρυμα σε οργανισμό διαχείρισης περιουσιακών στοιχείων.

Σίγουρα η μεταφορά ΜΕΔ στον οργανισμό αυτό θα συμβάλει θετικά στο ξεκαθάρισμα των ισολογισμών των τραπεζών. Φυσικά, αν η τιμή που θα χρησιμοποιηθεί για τη μεταφορά των δανείων αυτών είναι χαμηλή, τότε είναι ορατός ο κίνδυνος οι τράπεζες να χρειαστούν νέα κεφάλαια για να καλύψουν τη ζημιά. Ταυτόχρονα όμως, η χαμηλή τιμή πιθανόν να επιτρέψει στον δανειολήπτη να πετύχει κάποιους ευνοϊκότερους όρους για αναδιάρθρωση του δανείου του από τον οργανισμό κατά τη διαπραγμάτευση που θα ακολουθήσει.

Αν η τιμή μεταφοράς είναι ψηλή, τότε δύσκολα θα βρεθούν επενδυτές να συμμετέχουν στο μετοχικό κεφάλαιο του οργανισμού. Οι ισορροπίες είναι λεπτές και δεν θα πρέπει να αναταραχθούν. Συνεπώς η τιμή μεταφοράς των δανείων θα είναι ένας πολύ σημαντικός παράγοντας που θα πρέπει να μελετηθεί ενδελεχώς από τους ειδικούς».

Ως προς το ποια δάνεια θα πρέπει να μεταφερθούν στον Φορέα ο κ. Αναστασιάδη σημειώνει ότι «σίγουρα τα δάνεια που θα πρέπει να μεταφερθούν στον εν λόγω οργανισμό θα πρέπει να είναι τα μη εξυπηρετούμενα δάνεια ώστε να ελαφρυνθούν οι ισολογισμοί των χρηματοπιστωτικών ιδρυμάτων. Δάνεια που εξυπηρετούνται από τους δανειολήπτες τους δεν θα έχουν χώρο σε ένα οργανισμό διαχείρισης περιουσιακών στοιχείων».

ΣΤΑΥΡΟΣ ΜΑΛΑΣ

Θέση του Σταύρου Μαλά είναι πως η δημιουργία «Κακής Τράπεζας» και η αποξένωση ΜΕΔ από τα τραπεζικά ιδρύματα θα έπρεπε να είχε γίνει αμέσως μετά το κούρεμα, κάτι το οποίο όμως δεν έγινε, όπως δηλώνει, για κυρίως πολιτικούς λόγους. «Να υπενθυμίσω ότι το κούρεμα καταθέσεων έγινε για να εξασφαλίσουν οι τράπεζες επαρκή κεφάλαια για να καλύψουν τυχόν ζημιές που θα συσσώρευαν από τα ΜΕΔ. Με το κούρεμα καταθέσεων η οικονομία υπέστη ένα μεγάλο σοκ, χειροτέρευσε το οικονομικό περιβάλλον και κατ’ επέκταση τα ΜΕΔ αυξήθηκαν. Ο ρυθμός ανάπτυξης της οικονομίας σε καμιά περίπτωση δεν μπορεί να οδηγήσει σε σημαντική μείωση των ΜΕΔ στο άμεσο μέλλον. Επιπρόσθετα, λόγω της τραπεζικής ένωσης που προβλέπει αυστηρή εποπτεία των τραπεζών είναι λογικό κάποιος να σκέφτεται για «αποξένωση» κάποιων ΜΕΔ από τους ισολογισμούς των τραπεζών. Το ερώτημα είναι πως αυτό θα γίνει και αν θα πάμε σε δημιουργία «κακής τράπεζας» ή φορέα διαχείρισης καθώς και ποιος θα αναλάβει την κεφαλαιοποίηση του», αναφέρει ο κ. Μαλάς.

Σε ό,τι αφορά τη δομή που θα πρέπει να έχει μια «Κακή Τράπεζα», κατά πόσον δηλαδή θα είναι ένας οργανισμός με τραπεζική άδεια ή απλή εταιρεία διαχείρισης περιουσιακών , ο Σταύρος Μαλάς σημειώνει πως αυτό που θα πρέπει να αποφασιστεί είναι τι χαρτοφυλάκιο των ΜΕΔ θα αποξενωθεί (αν αυτό κριθεί ως τελική λύση), το κόστος, η μορφή της νομικής οντότητας που θα διαχειριστεί τα ΜΕΔ και οι όροι για τον δανειολήπτη. «Προτεραιότητα της δικής μας διακυβέρνησης θα είναι η προστασία δανειοληπτών των οποίων η πρώτη τους κατοικία κινδυνεύει με εκποίηση και οι οποίοι αντικειμενικά αντιμετωπίζουν πρόβλημα αποπληρωμής. Το πως θα γίνει αυτό δεν χρειάζεται να γίνει αναφορά από τώρα αφού βεβαίως δεν έχουμε ούτε τα επακριβή στοιχεία από την ΚΤ για να κάνουμε τους υπολογισμούς».

Για το σκοπό που θα δημιουργηθεί η «Κακή Τράπεζα», να προστατεύσει ιδιώτες και ΜμΕ, δηλαδή κοινωνικός ή να ξεκαθαρίσει τους ισολογισμούς των τραπεζών από προβληματικά δάνεια, ο Σταύρος Μαλάς επισημαίνει ότι «ο στόχος θα είναι καθαρά κοινωνικός, εξασφαλίζοντας ότι κανένας συμπολίτης μας δεν θα βρεθεί χωρίς στέγη. Όσον αφορά στις ΜμΕ θα δώσουμε άλλες προτάσεις και λύσεις που θα αφορούν ανάμεσα σε άλλα και στη χρηματοδότηση τους, με προτεραιότητα στις βιώσιμες ΜμΕ με προοπτικές ανάκαμψης».

Στην περίπτωση που δημιουργηθεί «Κακή Τράπεζα» ή φορέας διαχείρισης δανείων θα πρέπει, σύμφωνα με τα όσα μας ανέφερε ο κ. Μαλάς, να αναλάβει κατά προτεραιότητα τα ΜΕΔ με την πρώτη κατοικία ως εξασφάλιση.

ΝΙΚΟΛΑΣ ΠΑΠΑΔΟΠΟΥΛΟΣ

Την ίδρυση Φορέα Διαχείρισης Μη-Εξυπηρετούμενων Δανείων στον οποίο φορέα θα μεταφερθεί μια κρίσιμη μάζα ΜΕΔ προτείνει ο Νικόλας Παπαδόπουλος. Με αυτό τον τρόπο, σημειώνει, «θα μπορέσουμε να στηρίξουμε τον τραπεζικό τομέα, αφού οι τράπεζες, περιλαμβανομένου και του Συνεργατισμού, θα έχουν λιγότερες ανάγκες κεφαλαίων. Επιπρόσθετα, θα μπορέσουμε με αυτό τον τρόπο να καθορίσουμε την πολιτική διαχείρισης των ΜΕΔ, με διαγραφές κάποιων δανείων ή μέρος δανείων, απαλλαγή εγγυητών και προστασία της κυρίας κατοικίας και της μικρής επαγγελματικής στέγης».

Για τη δομή, ο κ. Παπαδόπουλος εισηγείται τη δημιουργία Φορέα Διαχείρισης περιουσιακών Στοιχείων στα πρότυπα άλλων χωρών όπως για παράδειγμα της Ιρλανδίας, της Ιταλίας και της Ισλανδίας.

Στην χρηματοδότηση του εν λόγω Φορέα, ο Νικόλας Παδόπουλος σημειώνει ότι «θα συμμετέχουν ιδιώτες επενδυτές μαζί με το Κράτος, αλλιώς δεν θα μπορέσει ο Φορέας να μαζέψει τα κεφάλαια που απαιτούνται για τη μακροχρόνια διαχείριση αυτού του τεράστιου προβλήματος. Όμως, τονίζω πως ο Κύπριος φορολογούμενος θα έχει έμμεσα οφέλη από μια τέτοια διευθέτηση, καθώς με αυτόν τον τρόπο θα συγκρατηθούν οι αξίες των ακινήτων, θα αποτραπούν περαιτέρω περιπέτειες στον τραπεζικό τομέα, λόγω των κεφαλαιακών αναγκών των τραπεζών και μεσοπρόθεσμα και μακροπρόθεσμα είναι δυνατόν ο Φορέας να παρουσιάσει κέρδη, όπως έγινε και σε άλλες χώρες που εφάρμοσαν αυτόν τον θεσμό».

Στόχος του Φορέα, υπογραμμίζει ο κ. Παπαδόπουλος, θα πρέπει να είναι τόσο η προστασία των ιδιωτών όσο και το ξεκαθάρισμα των ισολογισμών των τραπεζών από προβληματικά δάνεια. «Στόχος είναι να προστατευτεί η κυπριακή οικονομία από τη μαζική εκποίηση των περιουσιακών στοιχείων της κυπριακής οικονομίας. Αν τυχόν γίνει τέτοια μαζική εκποίηση τότε ωφελημένες θα είναι μόνο οι ξένες τράπεζες οι οποίες θα βγάλουν κέρδη τα οποία θα φύγουν από την κυπριακή οικονομία και θα πάνε στο εξωτερικό. Επιπρόσθετα, επειδή οι τράπεζες θα έχουν όφελος από μια διευθέτηση σχετική με τα ΜΕΔ, θα υποχρεωθούν να υπογράφουν ειδικές συμφωνίες διαχείρισης των ΜΕΔ, με κριτήρια που θα αποφασιστούν, για την προστασία των εγγυητών, των μικρομεσαίων επιχειρήσεων, της κυρίας κατοικίας και της μικρής επαγγελματικής στέγης. Με αυτό τον τρόπο, θα αποφευχθούν και τα συνταγματικά προβλήματα και ζητήματα που εμποδίζουν τη διευθέτηση αυτού του θέματος με νομοθεσίες».

Στο ερώτημα ποια δάνεια θα πρέπει να μεταφερθούν, ο Νικόλας Παπαδόπουλος δηλώνει πως «αυτό θα πρέπει να αποφασιστεί με τα δεδομένα όταν θα λειτουργήσει ο Φορέας και θα επηρεαστεί από τα δεδομένα των ΜΕΔ που θα έχουμε τότε μπροστά μας. Σίγουρα σειρά προτεραιότητας θα πρέπει να έχουν περιουσιακά στοιχεία η εκποίηση των οποίων θα επηρεάσει ευρύτερα την Κυπριακή οικονομία».

ΓΙΩΡΓΟΣ ΛΙΛΛΗΚΑΣ

Κατά της δημιουργίας «Κακής Τράπεζας» ή Φορέα Διαχείρισης Περιουσιακών στοιχείων τάσσεται ο Γιώργος Λιλλήκας. Αντί αυτού προτείνει τη σύσταση Ειδικού Ταμείου Χρηματοπιστωτικών Διευκολύνσεων στο οποίο θα μπορεί να προσφύγει ένας πολίτης ή μια μικρή επιχείρηση για εξαγορά του δανείου του από τις τράπεζες.